逾期率飙升如何破?揭秘金融科技如何化解消费金融行业风险

逾期率上升 底层共债风险向上传导

近年来,受宏观经济形势的影响,消费金融行业迫于业绩压力,采用了较为激进的增长战略:通过线上获客、渠道下沉等手段,将信贷服务的提供范围,从信用良好的头部客群,扩展至还款意愿和能力均较差的次级人群。不少金融机构面临着之前从未遇到过的问题:数量庞大、技术手段先进的专业黑灰产大军,大量信用信息几乎为空白的人群,等等。

由于金融机构缺乏相应的风控手段,难以准确评估欺诈和信用风险,无法及时作出正确的决策,逾期和坏账风险形势十分严峻。不仅如此,随着监管部门加大对现金贷行业乱象的整治力度,使得大量原本依靠在多个线上借款平台间腾挪、借新还旧的多头借贷者的资金链开始断裂,引发共债风险爆发,并由底层现金贷平台向银行等传统金融机构逐渐传导。从各大持牌消费金融公司和上市银行披露的2018年年报中不难发现,个人消费信贷逾期率和坏账率攀升、营收和利润增长放缓,已成为行业中“不能说的秘密”。

金融科技如何化解金融业务风险

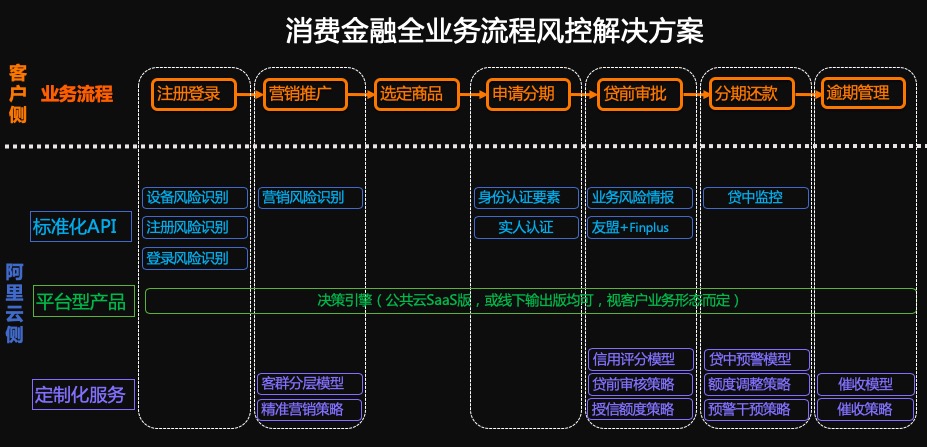

为了帮助金融机构解决新环境下面临的信贷风险,阿里云推出了一套完整的金融风控解决方案,贯穿于金融信贷业务的全生命周期。该解决方案可以帮助消费金融机构,以金融科技手段,有效化解个人信贷业务中面临的欺诈和信用等风险。

阿里云金融风控解决方案基于阿里系多年业务的实战验证、大量风控专家的行业经验和技术沉淀,真正实现以数据驱动,同时提供功能强大的决策引擎工具,可以帮助用户进行风险的实时分析和决策,并有定制化策略和建模服务,贴合金融机构的业务场景,解决行业痛点。

一、身份冒用、资料伪造等黑灰产欺诈风险:黑灰产人员花数百元从贫困山区、农村收购身份证,然后利用这个身份证办理手机号、银行卡,再使用工具伪造信用卡账单、银行卡流水、消费记录等,甚至“养”手机卡半年以上,在通讯录中存储外卖、快递等人员联系方式,人为制造半年以上的通讯记录,包装出一套完整的信贷申请资料,从而在各个机构尝试进行欺诈和骗贷。

阿里云身份认证和实人认证产品通过实时的人证合一验证可以有效的检测出持证人是否是本人,解决此类问题,确保由本人亲自发起业务申请。

二、缺乏足够的信息来全面评估借款人的逾期风险:阿里云提供的数据服务,覆盖全网14亿多智能终端设备,90%以上的互联网活跃人群、数千维底层风险特征。通过构建机器学习模型,形成互联网行为风险评分,帮助金融机构有效识别欺诈和信用风险。尤其是对于金融机构通过渠道下沉新拓展的三四五六线城市居民、在校学生、蓝领阶层等人行征信报告暂时无法覆盖的人群。传统维度可用信息量极少,阿里云提供的数据服务形成了极为有益的补充。另外,业务风险情报(金融版)已积累数千万事实类逾期风险样本,通用版信用评分模型对于好坏样本区分度的KS值平均可达到30,定制化联合建模则可以达到GINI55、KS45,高于业界平均水平,帮助客户有效提升风控能力。

三、线上业态中面临的其他业务风险:在金融机构业务全面数字化转型,从线下转入线上的过程中,阿里云可以提供运营反欺诈服务,通过阿里云设备指纹技术、风险识别策略和模型,有效识别线上业务中的批量注册风险、营销推广活动中的“薅羊毛风险”和账号盗用等风险,为线上业务的发展保驾护航。

阿里云金融风控解决方案典型应用场景

以消费金融业务场景为例,阿里云金融风控服务贯穿业务全生命周期,在不同的业务环节可以用到的产品和服务如下图所示:

目前,阿里云已经为数十家金融机构提供了风控服务,并为客户持续创造价值。以某小额信贷客户为例,使用阿里云风控服务后,在转化率保持不变的情况下,首期逾期率较之前下降30%。

未来,阿里云将在数据、算法、平台等领域继续发力,打磨产品功能,提升用户体验,并计划将产品应用场景进一步拓宽至保险科技、监管科技等金融科技的前沿领域,为不同类型金融机构的风险管理和运营部门提供易用的风控产品和服务,以金融科技手段化解欺诈和信用风险,助力业务稳健发展。

如果您对上面的阿里云金融风控方案中的产品和服务感兴趣,请拨打95187-1,或您的客户经理。